Lorsque vous procédez à la construction de la partie financière du business plan, vous devrez calculer votre capacité d’autofinancement. Avant de se lancer dans un calcul savant, il convient de savoir : qu’est-ce que la CAF ? À quoi, elle sert ? Comment l’améliorer et comment la présenter dans son business plan ?

Qu’est-ce que la capacité d’autofinancement ?

La capacité d’autofinancement est l’indicateur financier qui va mesurer les ressources créées par votre entreprise dans le cadre de l’exercice son activité.

Elle représente une donnée statique qui doit être différenciée d’un cash-flow dans la mesure où elle ne tient pas compte des décalages dans le temps générés par l’encaissement ou le décaissement de vos flux.

A quoi sert la capacité d’autofinancement ?

Utilité de la CAF pour votre entreprise

La capacité d’autofinancement que dégagera votre entreprise pourra lui servir à :

Rembourser ses dettes

Votre CAF va permettre de rembourser les dettes financières (emprunt, crédit relais, etc.), les apports en comptes courants ainsi que les dettes fournisseurs, fiscales et sociales. Ainsi, vous améliorerez votre fonds roulement constitué par la différence entre vos capitaux permanents et votre actif immobilisé et assurerez une certaine indépendance vis-à-vis de vos financeurs externes.

Distribuer des dividendes

L’autre vocation de la CAF est de rémunérer vos associés ou vos actionnaires sous forme de dividendes. La différence (CAF – dividendes) constituera d’ailleurs votre autofinancement.

Investir dans de nouvelles immobilisations

Enfin, votre autofinancement pourra être utilisé pour la réalisation de nouveaux investissements (achats d’immobilisations). Vous éviterez ainsi de vous endetter pour financer leur acquisition et ne supporterez aucune charge financière.

Utilité de la CAF pour vos partenaires

D’un point de vue extérieur, la CAF est un indicateur qui est particulièrement étudié :

Par votre banque en cas de demande de crédit.

Toute banque va calculer votre capacité de remboursement en effectuant le ratio : dettes financières nettes / capacité d’autofinancement. Pour décrochez votre financement, vous devrez vous assurer le montant obtenu est inférieur à 3, voir 4 dans le pire des cas

par vos investisseurs en cas de levée de fonds.

Vos actionnaires peuvent vous imposer une rémunération minimum sous forme de dividendes et ainsi venir « rogner » votre autofinancement. Par ailleurs, ils pourront mesurer la part de richesses créées par l’entreprise pour assurer son propre financement et, par la suite, pour se développer, en effectuant le ratio : capacité d’autofinancement / chiffre d’affaires.

Comment calculer la capacité d’autofinancement ?

La capacité d’autofinancement se calcule avec les données de votre compte de résultat. Sur le principe, c’est une notion très simple à comprendre : elle ne tient compte que des éléments qui vont se traduire par une entrée ou une sortie de trésorerie (c’est-à-dire un encaissement ou un décaissement).

Si l’on applique ce raisonnement aux différents postes du compte de résultat, nous obtenons le calcul suivant (on appelle cela la méthode additive) :

CAF = résultat net + dotations aux amortissements et aux provisions – reprises sur amortissements et provisions – produits de cession d’éléments d’actif + valeurs comptables des éléments d’actif cédés – quote part de subventions rapportée au compte de résultat

Il existe également une autre méthode qui consiste à partir de l’excédent brut d’exploitation (on l’appelle la méthode soustractive) mais celle-ci n’est que très peu utilisée par les concepteurs de business plan, étant donné qu’elle demande un travail de retraitements plus important.

Comment améliorer sa capacité d’autofinancement ?

Vous l’aurez compris, vous avez tout intérêt à améliorer du mieux que vous le pouvez votre capacité d’autofinancement ; et notamment parce qu’elle représente une des vitrines de votre projet qu’il faut correctement mettre en avant. Elle vous permettra d’avoir plus de poids dans les négociations et de décrocher plus facilement un prêt ou une levée de fonds.

Pour améliorer la capacité d’autofinancement, vous ne pouvez agir que sur les deux variables qui la composent :

Augmenter les produits encaissables

L’augmentation des produits encaissables se traduit d’une façon quasi-inéluctable par une amélioration de votre chiffre d’affaires. Cela est assez difficile à déterminer en pratique mais vous devrez déterminer s’il est possible de le faire croître par différents moyens : augmentation du prix de vente unitaire (sous réserve que cela n’affecte pas le nombre de ventes) ou fidélisation plus importante du client à travers l’émission de chèque fidélité par exemple.

Diminuer les charges décaissables

Toute économie est bonne à prendre et vous devrez vous assurer que vous maîtriser la structure de vos coûts. Tous les postes de charges doivent être passés en revue afin d’identifier leur utilité et leur caractère indispensable pour votre projet. Par ailleurs, la solution présentant le meilleur rapport qualité/coût doit être favorisée (bien évidemment, cette démarche ne doit pas se faire au détriment de la qualité de vos produits ou services). Vous pourrez également rechercher à diminuer vos coûts fixes ou à diminuer le coût de votre endettement.

Comment présenter la CAF dans son business plan ?

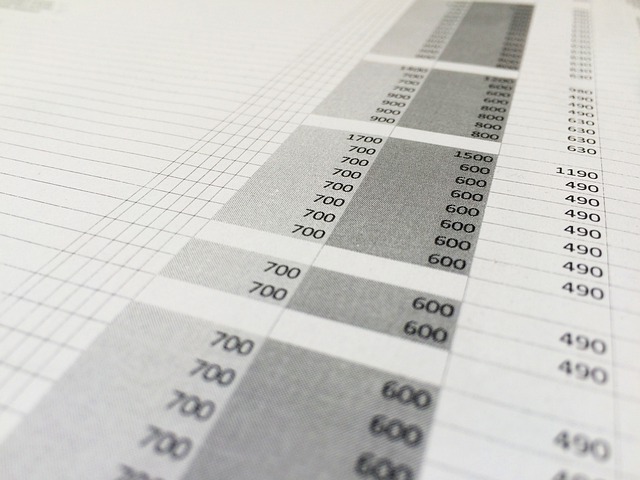

Généralement, dans les business plan, la capacité d’autofinancement est présentée sous forme de tableau.’